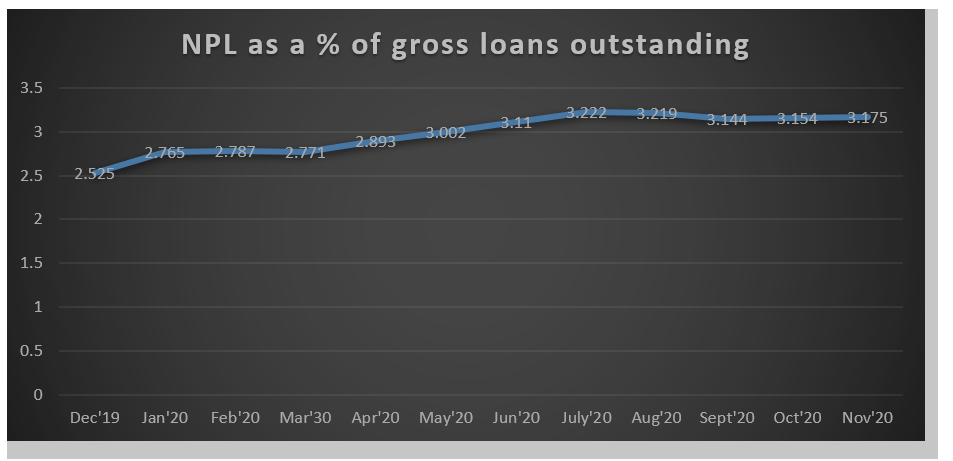

Pemulihan global yang sedang berlangsung dengan mulai berjalannya vaksinasi, mengindikasikan stimulus fiskal dan moneter yang kemungkinan akan berlanjut setahun penuh pada tahun 2021. Hal ini sangat baik bagi Indonesia karena ketidakpastian pasar keuangan akan menurun dan pertumbuhan ekonomi akan mendapatkan momentum. Perbankan Indonesia telah berjuang keras sepanjang tahun 2020 di tengah tantangan yang ditimbulkan oleh Covid-19. Meskipun demikian, Non-performing loans (NPL) bank terkendali karena kebijakan keringanan yang diberikan oleh Bank Sentral, namun angka NPL-nya masih tetap tinggi berada di 3,175% per November 2020

Menurut laporan dari S&P total 18% pinjaman di seluruh sistem yang cukup besar telah direstrukturisasi karena COVID-19. Pinjaman yang direstrukturisasi ini dapat diklasifikasikan sebagai pinjaman “sehat” hingga Maret 2022. Selain itu, bank memiliki pertumbuhan kredit yang rendah pada tahun 2020, imbas pandemi yang berdampak pada profitabilitas mereka secara keseluruhan

Memasarkan Transformasi Perbankan Digital

Mengingat masih rendahnya penetrasi perbankan di Indonesia, Bank Sentral berupaya untuk menggalakkan perbankan digital. Bank Indonesia mempercepat digitalisasi sistem pembayaran dalam Indonesian Payment System Blueprint (BSPI 2025) untuk menstimulasi ekonomi dan keuangan digital sebagai sumber pertumbuhan ekonomi. Percepatan transformasi pembayaran digital ini difokuskan pada integrasi ekonomi keuangan digital nasional, khususnya sektor ritel dan mikro, kecil dan menengah (UMKM), digitalisasi perbankan (open banking), keterhubungan perbankan digital dengan fintech dll. Transformasi digital bertujuan untuk menyediakan kemampuan analitis tinggi berbasis data, proses bisnis digital, dan layanan sistem informasi berstandar internasional yang akan mendorong finansial yang komprehensif di dalam negeri

Pada Desember 2020, Asian Development Bank (ADB) juga menyetujui pinjaman berbasis kebijakan senilai USD500 juta untuk mendukung upaya Pemerintah Indonesia dalam memperluas akses keuangan di antara usaha mikro, kecil, dan menengah serta kelompok marjinal seperti perempuan dan pemuda. Financial Inclusion Program ini bertujuan membantu pemerintah untuk lebih menargetkan dan melacak inklusi keuangan, meningkatkan infrastruktur pembayaran, dan memperkuat kerangka kebijakan untuk layanan keuangan digital, privasi data, perlindungan konsumen, dan literasi keuangan. Reformasi ini akan membantu menyediakan akses ke produk dan layanan keuangan formal, meningkatkan kualitas, dan meningkatkan penggunaannya oleh masyarakat yang belum memiliki akses perbankan agar dapat terlayani secara finansial, dengan mendukung kebijakan tersebut dan bertindak sebagai penggiat teknologi untuk demi mendorong inovasi. Inklusi keuangan kedepan nya juga akan memainkan peran penting dalam pemulihan Indonesia dari pandemi penyakit coronavirus (COVID-19). Akses yang lebih adil dan efisien ke produk dan layanan keuangan akan mendukung langkah pemerintah dalam menanggulangi dampak pandemi dari segi ekonomi dan sosial, serta membangun kembali lapangan pekerjaan, sekaligus bersiap diri untuk guncangan ekonomi di masa depan.

Sementara pemerintah berusaha untuk meningkatkan pinjaman dan menggiring masyarakat ke dalam perbankan digital secara maksimal, langkah ini juga bertujuan untuk meningkatkan literasi keuangan. Pemerintah dengan segala upaya mempromosikan program di mana peminjam disadarkan akan pentingnya pelunasan hutang tepat waktu, manajemen keuangan yang lebih baik dan pemahaman seputar menabung. Program penipuan cyber, keamanan sistem, leverage yang berlebihan, perlindungan dari agen hutang yang tidak sah secara teratur dilakukan oleh lembaga keuangan atas permintaan bank sentral untuk menghindari kesalahan.

Di tengah iklim pandemi seperti sekarang ini, bank dan banyak lembaga keuangan menjaga komunikasi yang baik dengan pelanggan untuk memberikan wawasan, data, dan teknik dasar pengelolaan utang yang relevan. Kegiatan ini utamanya dilaksanakan untuk membangun hubungan yang lebih baik serta terlibat langsung dengan peminjam untuk menjaga arus komunikasi, terutama info mengenai berbagai pilihan yang tersedia dalam mempertahankan praktik fiansial yang sehat. Walaupun sebagian besar bank di Indonesia telah beralih ke platform digital untuk pembayaran dan penagihan. Tercatat juga peningkatan platform peer to peer lending dan perusahaan Fintech yang menggunakan perangkat seluler untuk produk pinjaman konsumen jangka pendek dalam volume kecil. Kegiatan finasial tersebut muncul karena didorong oleh kondisi para peminjam yang menghadapi tekanan keuangan jangka pendek akibat pandemi. Namun, beberapa aktivis dan ekonomi juga telah memperingatkan lonjakan kredit tersebut utamanya disebabkan oleh kerentanan yang disebabkan oleh sistem pinjaman tunai yang tidak beraturan.

Harapan dari tahun 2021

Indonesia telah menunjukkan beberapa tanda pemulihan ekonomi, sebagian besar ditandai dengan meningkatnya konsumsi ekonomi dalam negeri. Bahkan giat ekspor pun juga meningkat hingga batas tertentu yang menjadi pertanda positif bagi perbankan di tahun 2021. Meskipun pertumbuhan kredit melambat pada tahun 2020, namun, berdasarkan survei perbankan yang dilakukan oleh Bank Indonesia, pertumbuhan kredit yang kuat sebesar 7,3% YoY diperkirakan pada tahun 2021. dibandingkan dengan 1,4% yang sudah terealisasi sejak November 2020. Sentimen optimis tersebut bersumber dari ekspektasi kondisi moneter dan ekonomi yang akomodatif, pertumbuhan ekonomi positif yang lebih kuat, risiko kredit yang terkendali, dan hasil positif dari upaya vaksinasi yang masih berjalan. Lebih jauh, penekanan bank sentral dalam mempromosikan literasi digital dan inklusi keuangan ditambahkan sebagai pendorong pertumbuhan kredit. Pendorong utama pertumbuhan pinjaman untuk tahun 2021 diharapkan adalah pinjaman modal yang sedang berjalan, pinjaman konsumen, dan pinjaman investasi.

Dalam hal NPL, kemungkinan akan tetap berada pada kondisi yang sama, mengingat bank telah membuat ketentuan bunga yang signifikan, sebesar 2,5-3% dari total pinjaman, demi memitigasi lonjakan kerugian yang diharapkan ketika bank sentral menarik kembali kebijakan keringanan. Kapitalisasi oleh bank-bank Indonesia diperkirakan akan tetap kuat. Penekanan dan dorongan Pemerintah terhadap literasi digital dan inklusi keuangan akan membantu perekonomian dalam jangka panjang dan akan menguntungkan lembaga keuangan secara luas.

International (EN)

International (EN) Indonesia (ID)

Indonesia (ID)